为什么期货都是做日内

在金融市场中,期货作为一种衍生品,因其高杠杆、高流动性等特点受到广泛关注。不少初入市场的投资者和外界人士会发现,期货交易者往往偏好于进行日内交易,这背后究竟有哪些原因和逻辑?本文将深入浅出地分析为何期货交易主要是做日内,以及这种交易方式的利与弊。

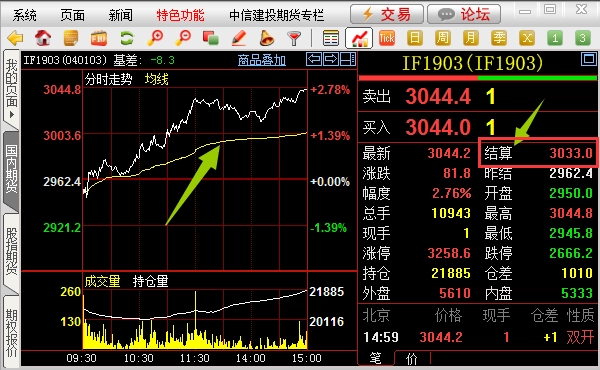

了解期货市场的特性是掌握日内交易理由的基础。期货市场允许投资者通过较小的保证金控制相对大的合约价值,这种杠杆作用放大了盈亏效果。但高杠杆也意味着高风险,一天之内的价格波动可以迅速放大交易者的盈亏。

期货市场的流动性和波动性是支撑日内交易的两大核心因素。在开放交易时段,各类资金的进出为日内交易者提供了充足的交易机会。在短时间内,价格的波动可以为善于把握短期趋势的交易者提供盈利空间。

一大推动期货交易者主要进行日内交易的原因是为了避免隔夜风险。由于期货市场受多种因素影响,如全球市场变动、突发新闻等,在闭市期间可能发生的不可预测事件会对下一交易日的开盘价造成影响,带来额外的不确定性。日内交易者通过在市场闭市前平仓,规避了这类风险。

在某些情况下,保持隔夜仓位需要支付一定的融资成本或者承担额外的保证金费用,尤其是在利用大量杠杆进行交易时。而日内交易者可以通过当日开仓和平仓,避免这类成本的产生,使资金运用更为高效。

日内交易依赖于对短期价格波动的判断,这使得技术分析成为日内交易者的重要工具。相较于基本面分析,技术分析在短时间框架内更能准确捕捉价格走势和交易信号,适应于快速进出市场的需要。

日内交易对交易者的心理素质有着较高的要求,但同时限定了可能的损失或盈利在一天之内,对某些人来说,这种确定性相对于持仓过夜带来的不确定性心理压力要小。

期货市场的特点和外部环境共同塑造了期货交易者偏好进行日内交易的局面。虽然日内交易在避免隔夜风险、降低融资成本等方面有其明显的优势,但同时也对交易者提出了更高的要求。理解这一现象,可以帮助投资者更好地把握期货市场的交易特性,寻找适合自己的投资策略。

-

怎么看基金适合买入还是买入随着金融市场的迅速发展,越来越多的投资者开始关注基金。基金作为一种投资工具,具有多样的投资策略和风险回报特征。面对如此庞杂的基金选择,投资者如何判断基金适合买入还是卖出?下面将介绍几种常见的判断基金买入或卖出的方法。关注基金的业绩表现。一般理财保险时间:11-22

怎么看基金适合买入还是买入随着金融市场的迅速发展,越来越多的投资者开始关注基金。基金作为一种投资工具,具有多样的投资策略和风险回报特征。面对如此庞杂的基金选择,投资者如何判断基金适合买入还是卖出?下面将介绍几种常见的判断基金买入或卖出的方法。关注基金的业绩表现。一般理财保险时间:11-22 -

什么软件借钱最快通过利息低当我们急需一笔资金时,往往希望能够快速借到钱,并且利息尽可能地低。随着互联网的发展,借贷软件的出现也为我们提供了更多便利。哪个借贷软件最快通过,同时又具备低利息呢?让我们一起来了解一下。值得一提的是,快速通过和低利息通常是相互矛盾的。即使某理财保险时间:10-29

什么软件借钱最快通过利息低当我们急需一笔资金时,往往希望能够快速借到钱,并且利息尽可能地低。随着互联网的发展,借贷软件的出现也为我们提供了更多便利。哪个借贷软件最快通过,同时又具备低利息呢?让我们一起来了解一下。值得一提的是,快速通过和低利息通常是相互矛盾的。即使某理财保险时间:10-29

-

1一部手机玩转投资理财是16开吗

-

2关于基金投资的书籍推荐

-

3农行三十万贷款一般利息多少

-

4基金怎么买才能赚钱

-

5主力动向怎么看

-

05-292023年适合投资基金吗

-

06-01想靠基金赚钱现实吗

-

05-28每月定投100元有意义吗

-

06-01基金股票能赚钱吗

-

05-30投资稳赚不赔可能吗为什么

-

05-29bi大数据培训是真的吗

-

05-29美国婚姻中介女子学堂靠谱吗

-

05-27现在炒股风险大吗

-

05-31reits能赚到钱吗

-

05-27知乎回答问题可以赚钱吗安全吗